提到中产,收入是绕不开的一个话题。中产最大的特征就是收入稳定丰富、未来可预期。最新一份关于中产阶层调查显示,中国中产家庭月收入在45202元(合6858美元)。那些流动资产平均达到人民币150万元的家庭,就算是一个成功的中产家庭了。

然而,今年以来,中国房地产市场异常火爆,特别是一线城市房价出现了暴涨行情,局部区域房价已经翻倍!在一线城市,一套100平方米的普通住宅,已经差不多近千万元了,迫使着部分收入颇丰却尚未置业城市中产,一下子遁入无力买房置业、只能过蜗居生活的城市贫民。过快增长的房价,压缩了中国中产阶层的收入空间,也消灭了那些只存钱没存房的中产阶层。

香港房价的畸高、港人的居住条件之差,也一直被有关人士诟病。统计数据显示,香港私人住宅超过一半的实用面积小于50平方米,香港人均居住面积只有约16平方米,大幅落后于新加坡及内地,与国际大都市、发达经济体(人均生产总值约4万美元)的地位很不相称。

而未来的一线城市,也会向香港那样演变吗?中产阶层也可能“蜗居”一线城市?

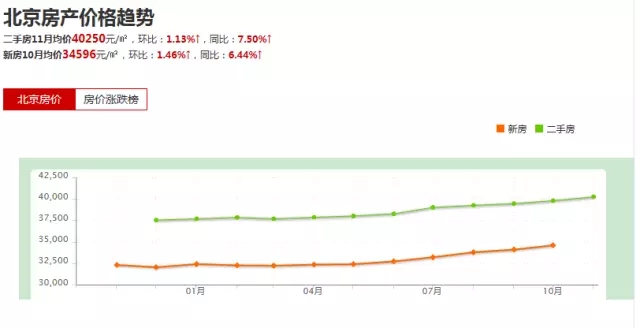

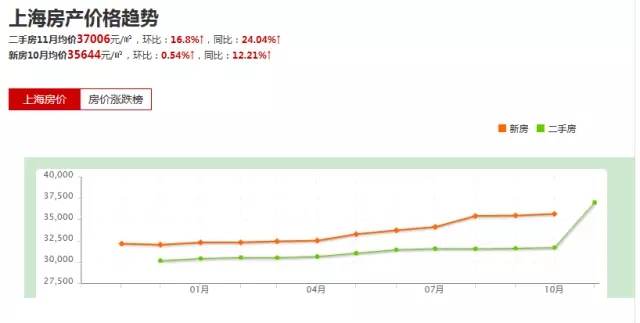

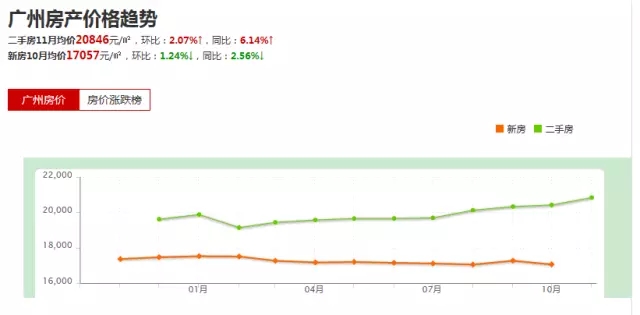

从搜房网给出的一线城市价格趋势我们可以看到北京10月份新房均价34596元/㎡,买一套100㎡的房,用公积金贷款的话,按揭七成、20年、利率按2015年10月24号基准利率3.25%、等额本息计算,每月需还13735.89元。按上面的计算方法,上海每月需还14151.99元;广州每月需还6772.26元;深圳每月需还15929.13。这对于家庭月收入在45202元的中产阶级是很大的一笔支出。

近日,微信号上海观察一篇《“年入70万不够用”算哪门子危机》文章晒出一个中产阶级的工作生活和一个中产阶层家庭账单,显示了中产的纠结和焦虑。

文章中讲的是三口之家,生活在上海,还清了内环一百几十平米的房贷,开着一辆20万的家用车。

目前的家庭收入税前大约为75 -80万。除去税金养老金各种金,大约25-30万,所以到手差不多是50万上下。开支如下(见附表,制图:邵竞)

这就是他们一家全年的开销,约40万元左右,每年能存下的钱基本也就一年10-20万之间了。

这就是他们一家全年的开销,约40万元左右,每年能存下的钱基本也就一年10-20万之间了。

试想一下如果他们家没还清房贷的话,每年就存不下钱来。而他们还必须考虑以后孩子教育问题,赡养父母问题等等。

可见,科学理财很重要!上述家庭追求的生活方式,看起来很美,却让人感觉是一种粗放型的消费观。需要理性消费,控制不必要的开支。

华尔街日报针对中国城市中产阶层的投资理财需求,提出四条原则性的建议。

1.抑制投资冲动

和国外中产阶层相比,国内中产的投资冲动偏强。中国股市里,散户比例远高于发达国家。各种股票吧、投资论坛永远是网络上最热闹的场所之一。当然,倒退一百年,美国等老牌资本主义国家的证券市场里,也是散户占绝大多数的。不过经过几轮金融危机和政府加强监管后,逐渐形成了机构和职业投资管理者占主导的局面。

从长远看,绝大部分散户在公开市场上是很难有机会的。中产阶层大都受过高等教育,容易智力自负,尤其看了几本投资书后,总觉得此事不难也。手头恰好又有几个闲钱,便杀进市场去。然而,在几乎所有行业中,职业选手赢业余选手都是不费吹灰之力的,你凭什么以为在投资领域恰恰是个例外呢?

美国证券法上有一个定义,叫“合格投资人”。法律上认为达到这个标准的人,对投资才具备成熟的判断能力(因此向他们销售证券才能免于政府监管)。合格投资人的定义,是个人扣除自住房产之后的净资产达到100万美元,或者是金融行业的职业从业人员。国内的中产朋友们可以对照看看,你达到这个标准没有?如果没有,建议抑制一下自己的投资冲动。

2.坚决、节俭地购买自住房产

既然不主张中产们积极投资,为什么又建议坚决买房呢?因为我这里说的不是投资性购买,而是居住性购买。对中产阶层而言,一旦有了居住需求,几乎任何时候买房都是对的,无需考虑房价未来涨跌。唯一的例外是市场上已经出现了特别明显的房价崩盘现象。

因为人总是要居住的,不买房就要租房。二者的长期成本相差无几。自住房的好处是有较高的居住福利也就是住得更舒坦,而租房的好处是较大的灵活性和较少的维持投入。发达国家的年轻人往往会选择租房,以便无拘无束,保持个人生活的开放选择权。但这并不适合中国的城市中产阶层。

在中国,由于户籍制度的限制,地区经济发展的严重不平衡,以及家族和熟人文化,跨城市迁徙的成本是非常高昂且难度是非常大的。绝大部分人即使更换工作,也是在同一个城市范围内。租房的自由度和灵活性几乎无用,而自住房的优点就愈发突出了。换句话说,既然你迟早要在同一个地方安顿下来,还不如早点安顿。

租房的另一个可能理由是等待房价下跌。然而,房地产长期趋势肯定是缓慢上涨的。有没有可能恰好让你等到一个下跌周期?当然有可能。但如果是小幅下跌,持币观望带来的收益不大,而这个观望过程是相当痛苦煎熬的。更何况小幅下跌后往往又会反弹,作为一个普通购房者,你很难保障自己一定能恰好在房价最低点抢到出手机会。那么,房价大跌会怎样?听起来很美,问题在于房价大跌往往也是经济发生危机、每个中产家庭都面临严厉财务压力的时刻。的确,这时候房价便宜了,但很可能你已经没有心思谈买房了。

另一方面,既然中产阶层购房主要目的应为自住,不是为了投资增值(增值了也因为巨大搬迁成本而难以套现),所以在合用前提下,房子买得越便宜越好。省下的钱,大可用于其他方面,例如后面我要谈到的人力资本投资。

节俭购房,也是为了预防危机。大多数中产阶层购房要靠贷款。人们常说,房贷不要超过家庭总收入的一半,这其实有一个隐含假设,就是万一夫妻二人有一个失业了,单凭另一个人的工资仍可支付房贷。毕竟家庭财务危机中,最可怕的事之一就是失去住房。对于夫妻收入较不均衡者,我个人的建议是,房贷支出最好不要超过收入较低者的工资水平。

3.尽早考虑个人的生命周期理财

中产阶层,特别年轻的城市白领,收入不低,负担又轻,容易大手大脚。这也没什么不好,毕竟青春不再,及时享受乃是人之天性。但随着年龄增长,应当尽早把个人和家庭在一个生命周期里的收入和支出进行整体的财务规划。从子女的养育到自己的退休,从日常的消费到偶发的大宗支出,都要纳入考虑范围。

4.主要投资于人力资本

如果前三条满足了,还有一些富余,该怎么处理呢?建议可以考虑加大对人力资本的投资。包括对自己、家人和子女的人力资本投资。

对中产阶层来说,人力资本投入有可能是回报最高的投资方式。事实上,一个中产阶层如果希望突破收入瓶颈,上升进入富裕阶层,人力资本投入几乎是唯一的途径。人力资本的积累,包括你的知识和技能,包括你的身体健康状况提升,也(非常重要地)包括你的社交网络。普通白领要实现财务自由,无非就是职位升迁或自行创业这两种途径。倘若没有人力资本的积累,在这两条路上达到较大成功的可能性都几乎为零。

人力资本投入也是最能抵抗风险的投资。俗话说艺不压身。万一出现意外,尤其出现经济衰退、社会动荡之类非个人所能预防的系统性意外局面,多任何一项技能都将大大提高你安然度过危机的机率。所以,对于很难单凭个人财富积累来抵抗系统性经济风险的中产阶层来说,人力资本投入,也是最好的保险政策。

更多精彩内容,欢迎关注微信公众号:地产金融网

转载免责声明:凡本站注明 “来源:XXX(非地产金融网)”的新闻稿件和图片作品,系本站转载自其它媒体,转载目的在于信息传递,并不代表本站赞同其观点和对其真实性负责。如有新闻稿件和图片作品的内容、版权以及其它问题的,请联系本站新闻中心,电话:025-86893515,邮箱:2116005100@qq.com。

苏公网安备 32010402000026号

苏公网安备 32010402000026号