5月华润金控35亿元入股重庆渝康资产经营管理有限公司,拥有其54%股权,10月19日,华润官网微信号发布消息称,华润金控对重庆渝康资产经营管理有限公司54%的股权收购完成最后法律程序,标志着华润金融业务正式取得地方AMC(资产管理公司)牌照。近几年,AMC扩容之后,房企争相入股AMC或者与AMC公司形成深度合作,在当前疫情影响,行业资产不良率上升的情况下,房企和AMC深度绑定能为房企带来什么?

01 行业不良率上升及AMC扩容是房企入股AMC主要契机

一直以来,涉房类不良资产一直是AMC(资产管理公司)的非金融类业务的重要组成部分,根据已上市的中国华融和中国信达的财报数据,截至2020年上半年,若收购重组类不良资产按行业分类,涉房地产类占比分别为53.5%和51.7%,占据了半壁江山。

2016年930限购开启常态化收紧阶段,房地产行业进入下行周期,房地产开发资金、投资、销售同比增速均呈现大幅下滑趋势,同时房企盈利水平下滑,高杠杆积聚下的经营风险集中释放,不良资产项目暴露速度加快。根据中国东方2019年度《中国金融不良资产市场调查报告》对地产类不良资产前景的预测显示,2019年至2021年房地产行业有1.8万亿不良资产规模。目前随着融资环境进一步收紧,在三条红线压顶下,未来房企之间大鱼吃小鱼,甚至是大鱼吃大鱼的收并购机会增加。

此外,AMC近几年无论是体量还是业务限制方面都得到了一定放松。一方面,地方AMC在2012允许成立后,在2016年迎来了二次扩容,截至2020年9月底,已成立的地方AMC有57家;同时全国性AMC方面中国银河2020年获批第五张全国性 AMC 牌照;首家外资AMC橡树资本于2020年2月完成注册。目前,针对非金融企业,国内的不良资产管理行业已形成“5+N(地方)+外资+民营非持牌”的多元化格局。在AMC扩容中,房企意识布局AMC的深远意义,部分房企加大跟AMC的合作,甚至入股AMC。

02 万科、华润等或争相参股AMC或加强战略合作

房企入股AMC可以追溯到2015年。2015年10月14日,远洋地产认购中国华融股份,成为中国华融在香港联交所H股IPO的最大基石投资者;在地方AMC上,2015年内蒙古金融资产管理有限公司成立,包头市住房发展建设集团成为其股东之一。

2016年地方AMC扩容后,更多之前在金融领域有所布局的房企将关注力放到AMC公司上,地方AMC股东开始频繁出现房企的身影,意图利用AMC丰富自身公司的金融牌照以辅助公司进行资本融资或者并购,招商、建业、协信、万科、华润等规模房企纷纷入局。其中2017年3月,招商局、中国平安等共同设立了深圳招商平安资产管理有限责任公司,招商局、中国平安分别持股51%、39%,成立后与有关合作方签署了百亿不良资产基金合作;在2020年10月19日,招商蛇口出资设立规模41.5亿元的私募股权投资基金,该基金的管理人的控股股东实际为招商平安资产。

此外,部分房企虽无直接入局AMC,但也与AMC也形成了深度的合作。如融创2019年11月,其华南区域与广东省第二家地方资AMC广州资产管理有限公司举行战略合作签约仪式,广州资产拥有雄厚的资金实力以及广东省内多个大型复杂项目的盘活经验,而融创在华南区域发展相对较晚,在竞争激烈的大湾区,融创与广州资产的合作,将为融创在推进不良资产收购、企业并购重组、不良资产经营等业务提供支持,实现在华南区域发展提速。

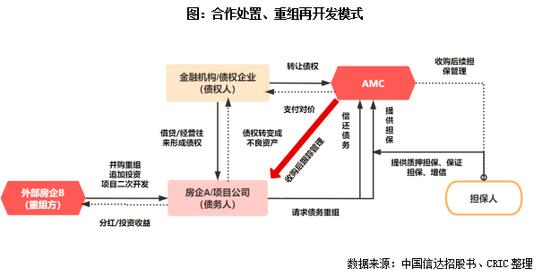

03 “合作处置、重组再开发”是房企与AMC合作的主流模式

房企和AMC合作,将可以促进互相之间的业务发展。在具体的项目层面上,一方面AMC拥有的土地或者不良资产,可以通过旗下的地产公司联合房企进行联合开发,或者引入房企进行代建,解决AMC旗下房地产子公司自身操盘以及运营能力有限等问题,实现合作共赢。

另一方面,房企在并购案中引入AMC,借助AMC进行标的项目的债务梳理及提供资金支持等。其中,“不良资产处置、重组、再开发”模式是房企与AMC合作最主流的合作模式,该模式下,AMC负责不良资产的处置和重组,而房企作为重组方负责再开发和运营。具体操作上,AMC收购问题房企或问题项目的不良资产后,作为牵头人,对不良债权进行谈判,对债务偿还金额、期限、利率和方式等进行重组,再引入头部房企作为重组方,产权及股权转移至房企,共同参与追加投资、债务重组、跟踪管理,使得问题项目的不良转为正常。期间,房企凭借其地产开发运营能力,对问题项目进行改造、再开发,进而推向市场变现,双方各自获得相应的收益。

最后,不良资产处置基金是房企和AMC合作过程中探索出的新处置模式。操作层面上,房企与AMC合资设立不良资产处置基金管理公司,该基金管理公司作为GP,房企与AMC从债权人处受让不良资产,并作为LP共同出资组建不良资产基金。不良资产基金可以向机构或个人投资者募集基金(作为LP),通过撬动杠杆并购获取更高的投资回报。不良资产基金交由基金管理公司委托管理,进行资产处置的同时,房企与AMC作为基金管理人能获取一定的基金管理费用。

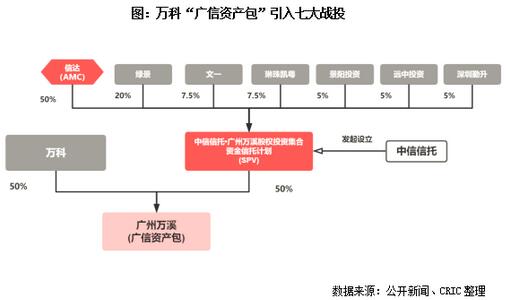

以万科广信资产包引入信达等战投为例。2017年万科以551亿元竞得广信地产的股权及债权,由于广信资产包用地历史久远,历史遗留问题复杂,涉及债权人、小业主和主管机关等多方利益问题,万科在进入三年后资产包仍有较多债务问题待处置,且该资产包挤占了大量资金遂成为万科亟待解决的不良资产。2020年6月万科发布《关于广信资产包引入战略合作的公告》,采用“股权+债权”的交易方式,将广信资产包以8.33折(390.4/470.4)出让50%的权益予以信达在内的七位战投。

具体来看,万科的全资子公司广州万溪(广信资产包)以70.4亿元的价格转让50%的权益给“中信信托·广州万溪股权投资集合资金信托计划”,引入以信达为首的七家战略投资者,同时收回前期向广州万溪提供的股东投入320亿元,整体回笼资金390.4亿元。交易完成后,万科和绿景负责广信资产包的整理与开发,其他五位战投充当财务投资者。而信达收购广信资产包25%的权益,将进行债务重组、追加投资来盘活不良资产,同时作为战投提供资金的同时,能按照股权比例获得相应的经营收益。

整体来看,房企和AMC合作,能够发挥双方特长,实现双方互惠互利。特别是在当前不良率上升,并购案频发的市场上,房企与AMC形成深度的战略合作或者入股AMC可以提高资产处置效率,同时也为项目开发引入资金,舒缓企业压力,实现风险共担,合作共赢。

更多精彩内容,欢迎关注微信公众号:地产金融网

转载免责声明:凡本站注明 “来源:XXX(非地产金融网)”的新闻稿件和图片作品,系本站转载自其它媒体,转载目的在于信息传递,并不代表本站赞同其观点和对其真实性负责。如有新闻稿件和图片作品的内容、版权以及其它问题的,请联系本站新闻中心,电话:025-86893515,邮箱:2116005100@qq.com。

苏公网安备 32010402000026号

苏公网安备 32010402000026号